中國債轉股加速 利好銀行

中国银行业通过引入债转股来解决问题贷款,从而加强了清理机制。 虽然这允许银行以非常低的成本卸载其压力资产,但当我们仔细观察债务股权交换中所谓的“国有资金”时,它并不能阻止银行的风险敞口。

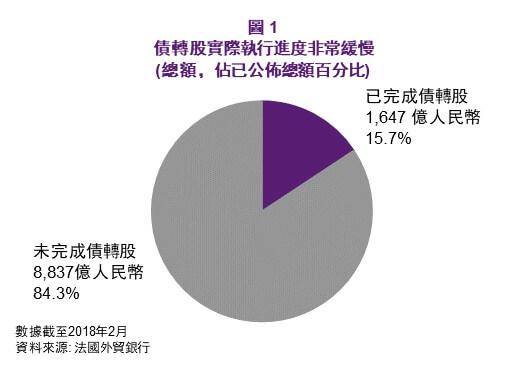

中國銀行業似乎在解決不良貸款問題上取得了良方。2017年末已公布債轉股總額達到1.05萬億元人民幣,佔貸款總額的1.1%。我們預計,銀行整體資產質素將因此有所改善,部分盈利壓力亦會相應緩解,但前提是已公布的債轉股不再只是紙上談兵,而是真正執行。

發布新準則加速執行

我們估計,真正執行的債轉股計劃只佔已公布總額的15.7%【圖1】。2018年1月發布的準則明確提出促進債轉股融資和加速執行的目標,私募股權基金將會更容易參與其中,銀行亦可以將理財產品資金投放到債轉股相關資產。

採用如「俄羅斯套娃」方式

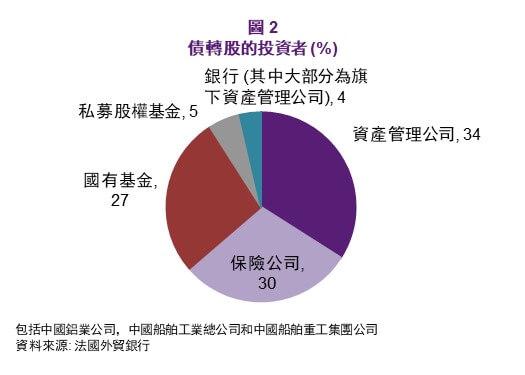

如先撇除實際執行上的問題,債轉股有利銀行,原因非常簡單。銀行因債轉股從受壓資產置身事外,根據已執行債轉股的財務資料顯示,銀行僅保留總額的4%【圖2】。我們的分析顯示,資產管理公司、保險公司和國有基金是目前最重要的三大債轉股投資者。

然而,如果細看國有基金資金來源,銀行表面上的有限風險看起來要大得多。以參與債轉股最大型的兩隻國有基金為例,國有銀行持有其註冊資本的44%,其中更以低風險的中國郵政儲蓄銀行比例最重,其餘股東是現金充裕的國有企業。這實際上意味問題貸款在銀行資產負債表的貸款項目以外,重新貼上新標籤,並在銀行體系以外重新分配。

對投資者好壞難料

看起來很小的資產轉移動作,實際上對銀行影響非常大,即使銀行需要投資國有基金,並透過協力機構持有的債轉股股權,但因為中國制度下不需要合併報表,以致成本依然較低。換句話說,銀行持有不良資產會受到來自資本及撥備方面的壓力,但監管負擔都可以透過債轉股解除。

簡而言之,債轉股可以幫助銀行以低成本將問題資產轉予其他金融機構及投資者,而銀行的確可以通過有如「俄羅斯套娃」的多層嵌套方式進行債轉股,以此清理不良貸款及從而獲益。這也許對於銀行來說是個良好的重組解決方案,但對其他最終投資者卻好壞難料。